Quantitative Easing, solo un’illusione?

Il coniglio tirato fuori dal cappello da Mario Draghi non è stato in realtà una sorpresa, era largamente atteso e invocato dai tempi del famoso “whatever it takes” del luglio 2012, un espediente allora solo retorico che doveva servire a frenare la febbre dello spread, tornato in vista dei 500 punti, almeno per quanto riguardava l’Italia.

Allora si trattava di una mossa soprattutto psicologica perchè vi era da sconfiggere i timori di dissolvimento dell’euro, era ovvio che le rassicurazioni verbali sarebbero durate il giusto e prima o poi si sarebbero dovute concretizzare in fatti.

Questi fatti sono il Quantitave Easing varato pochi giorni or sono, tuttavia, anche qui le motivazioni sono essenzialmente politiche: come sottolinea Michele Boldrin si tratta di frenare sia i movimenti anti-europei, che le continue richieste di cambiamento delle regole, impersonate da quello che chiama il trio Iglesias-Renzi-Tsipras.

Una mossa politica appunto perchè da un punto di vista economico i dubbi sui suoi effetti sono diversi.

Quantitative Easing: pochi effetti sui tassi d’interessi

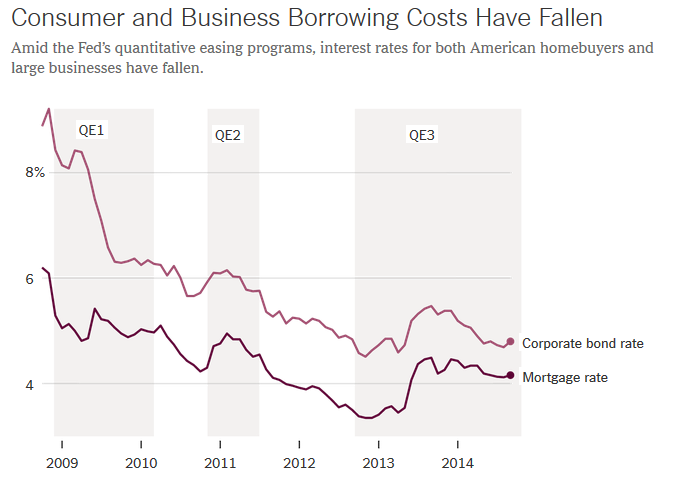

Il primo vorrebbe essere sui tassi d’interesse, perchè scendano stimolando il credito e la crescita. Il punto è che già ora i tassi sono bassi, sono minori di quelli degli Stati Uniti, il cui esempio è abbastanza illuminante: oltreoceano i tassi non erano scesi durante i Quantitative Easing più di quanto fossero calati al di fuori da questi periodi, con l’eccezione del primo, effettuato già nel 2009, la cui funzione era la stessa appunto del “whatever it itakes”, ovvero psicologica, far passare la paura, scendere da livelli eccessivamente alti e insostenibili.

Poi in realtà la discesa robusta vi è stata tra il secondo e il terzo QE, tra il giugno 2011 e il settembre 2012, e all’interno dell’ultimo QE vi è stato addirittura un aumento dei tassi. Lo vediamo nel grafico seguente:

In realtà i tassi USA sono più alti sia per l’inflazione maggiore sia soprattutto perchè, ed è questo il punto centrale, quello che in realtà comanda nel determinare il valore dei tassi, a parte i periodi di panico e sfiducia, è il rendimento atteso degli investimenti, certamente maggiore in USA. Si può inserire la liquidità che si vuole, e il Giappone lo insegna, ma se le aziende e il sistema economico sono poco produttivi e producono margini non allettanti, banche già non solidissime si guarderanno bene dal prestare soldi.

I tassi Ue sono già più bassi di quelli USA in modo così visibile da qualche tempo che non a caso l’euro si è svalutato, un altro effetto desiderato soprattutto dai governi perifici dell’Europa, e ottenuto senza QE.

Quantitative Easing e inflazione, un discorso viziato alla radice

Tra le motivazioni del Quantitative Easing vi è la ripresa dalla deflazione, giudicata come negativa per l’economia europea, perchè provocata da una mancanza di domanda, e a sua volta foriera di un ulteriore calo della stessa, ma è proprio sulle cause della deflazione che non vi può essere una sentenza chiara, e anzi, non è detto venga da una domanda ridotta, posto che l’inflazione è debole anche in USA e Svizzera, e che anzi sono proprio i beni del mercato interno, in teoria quello più depresso, quelli con inflazione maggiore, ne abbiamo parlato qui.

Essendo in dubbio il rapporto causa effetto tra inflazione e domanda, in realtà è anche in dubbio che il QE possa essere efficace nell’alzare l’inflazione stessa. In USA, con tutt’altra attività economica (e demografica, non dimentichiamolo), l’inflazione è tornata tra l’1% e l’2%, non di più, tra l’altro scendendo di molto negli ultimi mesi come si vede di seguito:

Quantitative Easing, banche e borse, un aiutino qui c’è

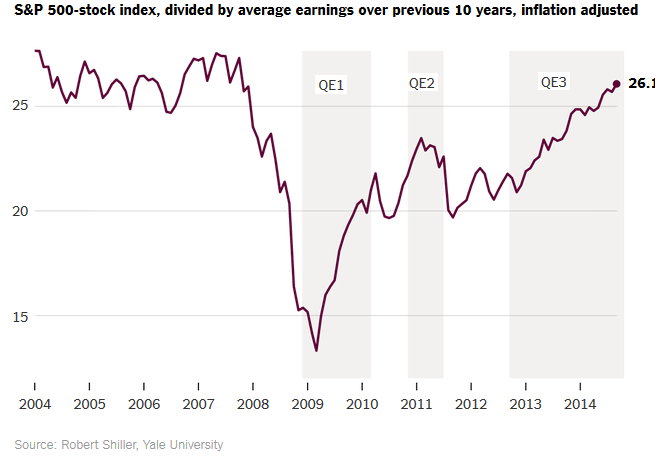

Il vero effetto del Quantitative Easing è stato in USA, e potrebe essere in Europa, quello di spingere le Borse, poste le differenze rilevanti nei marcati di capitali tra le due sponde dell’Atlantico, certamente più fluidi in America.

Lo si vede chiaramente nel seguente grafico, che mostra quello che è accaduto in USA.

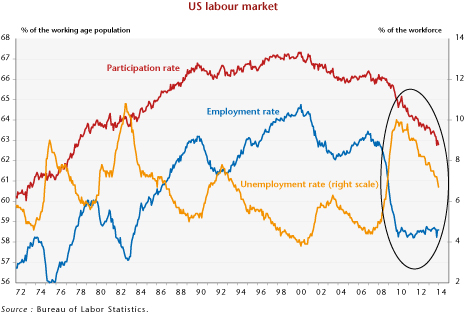

Le ripercussioni effettive sull’occupazione e sulla domanda in questo caso sono molto dubbie, però, e ne abbiamo infatti già parlato, ma è utile ricordare che l’occupazione a differenza dei valori delle azioni in USA non è ancora tornata ai valori pre-recessione

In parte potrebbe essere un aiuto per la ripatrimonializzazione delle banche (che possiedono molti titoli di stato), cosa di cui vi è bisogno, ma anche qui, l’intervento USA è avvenuto molto prima, e le banche che avrebbero più bisogno non possono essere più “favorite” di altre, per esempio più solide, in quanto si devono rispettare i criteri di proporzionalità tra Paesi così voluti da Berlino. Il problema dei crediti poco esigibili alle PMI rimane.

Piuttosto un effetto “politico” del QE potrebbe essere quello, voluto da alcuni, temuto da altri, di una spesa pubblica di nuovo allegra in nome della “flessibilità”, con cui lasciare crescere il deficit sicuri dell’ombrello protettivo di Francoforte. Sarebbe un’evenienza tragica nel caso, in realtà pressochè certo, si accompagnasse alla rinuncia di fare quelle riforme strutturali, su pensioni, liberalizzazioni, fisco, di cui vi è bisogno e che i governi mediterranei e quello francese sono molto restii a portare avanti persino nei momenti di emergenza, figuriamoci sotto un QE calato come deus ex-machina.

Ricordiamoci che in USA non vi è stato un aumento della spesa pubblica e anzi il deficit in questi anni parallelamente al QE è sceso, non è stato fatto salire.

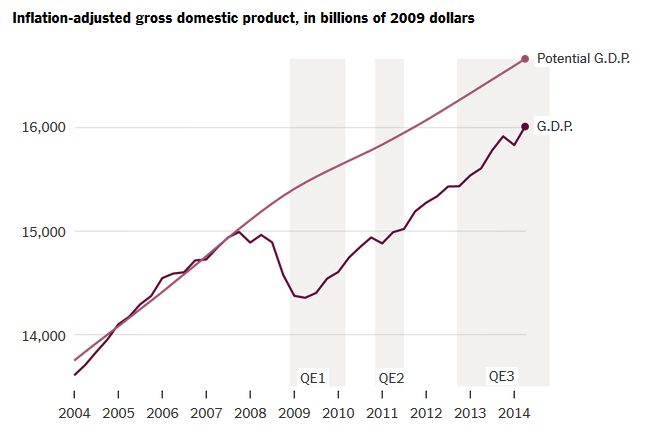

Perchè in realtà proprio l’esempio americano insegna che è la produttività intrinseca di un sistema a far ripartire la crescita, non tanto interventi esterni, anche in USA la crescita del PIL non ha raggiunto, con un QE più potente di quello europeo, 4400 miliardi di euro contro 1140, il suo potenziale pre-crisi, come vediamo di seguito, ed è legittimo pensare che men che meno possa essere efficace da solo.