E’ il sogno di tanti, da blogger compulsivi alla Byoblu all’obiettivo di partiti cui più che altro interessa la popolarità (presunta) dell’idea, come Lega Nord o Fratelli d’Italia, e più ambiguamente il Movimento 5 Stelle, ma quanto è fattibile e quali conseguenze non desiderate nè immaginate potrebbe portare una’uscita dall’euro?

Non sarebbe la prima volta certamente che un Paese si stacca da una unione monetaria, in fondo è già accaduto con gli socnvolimenti del dopo Guerra Fredda, con la separazione tra Slovacchia e Repubblica Ceca, e maggiormente con l’implosione dell’URSS, quindni con la creazione di diverse monete indipendenti dal rublo.

Tuttavia in nessuno di questi casi si era trattata di un’area con il peso economico, commerciale e finanziario dell’eurozona, ma soprattutto con la complessità che essa rappresenta.

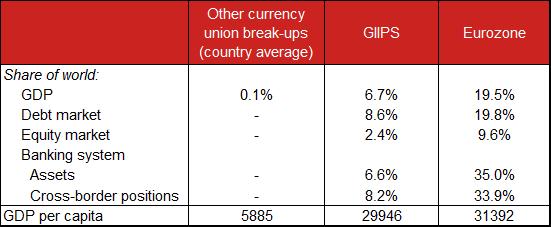

Jens Nordvig ricorda le dimensioni dell’Eurozona e soprattutto dei PIIGS (Portogallo, Italia, Irlanda, Grecia, Spagna), ovvero la periferia fragile dell’Europa: l’eurozona rappresenta il 19,5% del PIL mondiale, e i PIIGS il 6,7%, di questo più di metà, ricordiamolo, è rappresentato dall’Italia. In media, come si vede nella tabella successiva, le altre unoni monetarie dissoltesi rappresentavano Paesi con lo 0,1% del PIL.

Come si vede anche il mercato del debito presenta proporzioni simili, con i PIIGS per ovvi motivi che conosciamo, sovrarappresentati in quest’ultimo, ma è soprattutto nel mercato finanziario e bancario che l’importanza dell’Eurozona è preponderante: Le banche dell’eurozona possiedono il 35% degli asset mondiali e il 34% dei prestiti internazionali, il 25% delle riserve delle banche centrali del mondo è denominato in euro e quasi il 40% degli scambi sui mercati valutari internazionali coinvolge l’euro. Le quote dei PIIGs sono tra il 6 e l’8%.

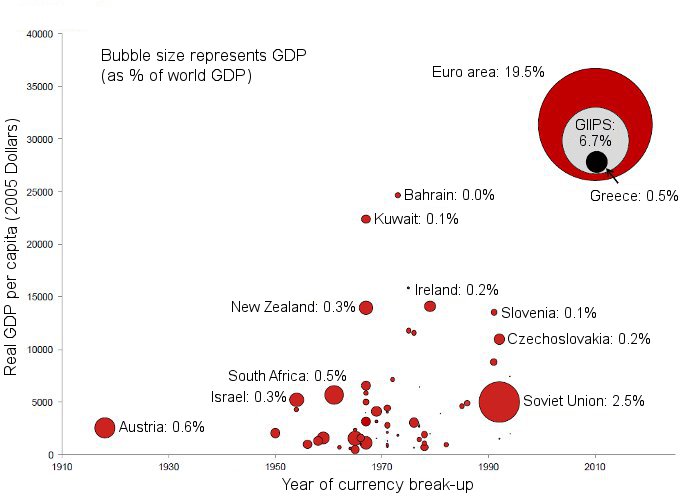

Se pensiamo che l’ex Unione Sovietica o la Cecoslovacchia erano praticamente tagliate fuori dalla finanza internazionale capiamo come una dissoluzione della nostra unione monetaria avrebbe ripercussioni mondiali.

Di seguito un grafico sulle dimensioni delle economie delle diverse aree di cui si è parlato:

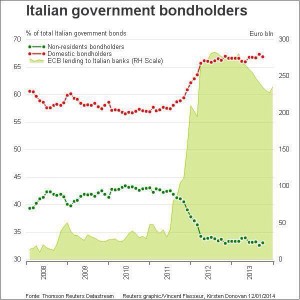

Ma se uscisse solo l’Italia? L’Italia non è una monade isolata nel panorama finanziario, non dimentichiamo che possedendo uno dei più grossi debiti al mondo, di 2000 miliardi di euro, lo si è dovuto piazzare, e anche se dopo la crisi del 2011 una quota sempre maggiore è stata incorporata dalle banche italiane, complici le operazioni di LTRO della BCE, una porzione rilevante rimane in pancia a banche estere, soprattutto francesi, e poi tedesche. Si tratta di una proporzione tra il 30 e il 35% come vediamo nel seguente grafico che illustra bene l’aumento della quota in mani italiane in coincidenza delle operazioni della Banca Centrale Europea:

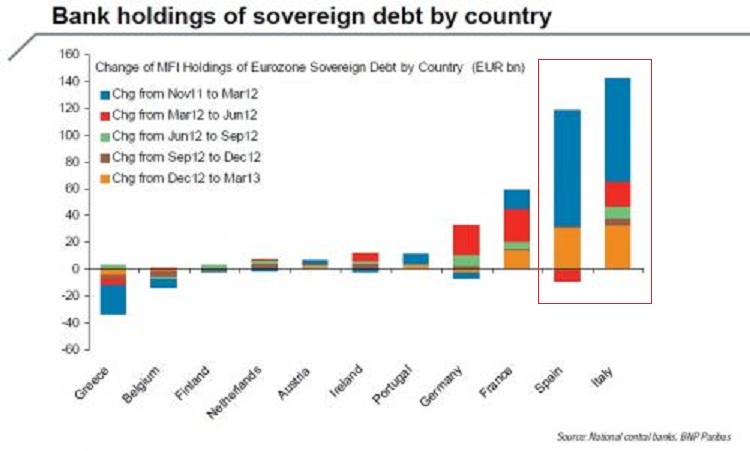

Del resto i sistemi bancari dei principali Paesi europei hanno continuato ad acquistare titoli sovrani, e come vediamo di seguito, se in prima fila vi sono stati ovviamente Italia e Spagna che hanno acquistato i propri, poi ci sono anche Germania e Francia che hanno continuato, dopo la parziale pausa del 2011, a farlo, e con i titoli appunto anche di Italia e Spagna, magari a un tasso minore delle banche domestiche dei due Paesi (così che diminuisse la loro esposizione relativa rispetto a queste), ma comunque con ammontare di titoli sovrani in pancia in aumento:

Ecco perchè un’uscita dell’Italia dal sistema euro avrebbe ripercussioni molto più complesse e gravi.

E non si sta parlando solo di ciò che nei media si dibatte maggiormente, ovvero dell’inflazione, del costo del petrolio che in base a varie stime aumenterebbe per l’Italia del 40-50% (secondo Nicola Rossi), così come il costo delle importazioni, fondamentali in una economia avanzata in cui ormai non importiamo solo materie prime ma anche semilavorati indispensabili alla nostra manifattura, e neanche dei presunti vantaggi come quelli di un maggior export, come quello ottenuto, ma a tempo limitato, nel 1992 con l’uscta dallo SME e la svalutazione.

No, il problema riguarda il fatto che le centinaia di miliardi in titoli italiani il giorno dop una uscita dall’euro varrebbero molto meno nel patrimonio delle banche francesi e tedesche in cui sono, portando queste banche vicino al fallimento, del resto è quello che i maligni dicono abbia portato la UE ad aiutare (sotto severe condizioni) la Grecia, perchè i crediti verso il Paese ellenico non divenissero completamente carta straccia. E non pensiamo che la cosa riguarderebbe solo l’Italia, se un contagio è avvenuto dalla Grecia verso Italia, Spagna e Portogallo, un contagio ancora maggiore (l’Italia ha una economia n volte maggiore della Grecia) copirebbe Spagna, Portogallo, e probabilmente Francia, con perdita di valore dei loro titoli, anch’essi ovviamente in pancia a banche europee.

Insomma, a rischiare una recessione e una crisi durissima, e questo è il punto, sarebbero proprio quei Paesi che dovrebbero essere la destinazione delle nostre aumentate esportazioni. A quel punto quanto potrebbero acquistare in quelle condizioni?

Non è difficile immaginare che una rinnovata ed aggravata crisi europea, questa volta senza possibilità di intervento di Draghi e della BCE perlomeno per l’Italia (ormai fuori dall’euro) aprirebbe la strada all‘intervento del FMI e degli organismi internazionali, ovvero quella troika che era proprio lo spauracchio e il convitato di pietra cui i fautori dell’uscita dall’euro volevano evitare.

Una fine beffarda pr tutti.