Salva banche e quei crediti inesigibili che continuano a crescere, un incubo che non finisce?

Salva banche e quei crediti inesigibili che continuano a crescere, un incubo che non finisce?

Banca dell’Etruria, Banca Marche e le Casse di Risparmio di Ferrara e di Chieti, queste le quattro banche protagoniste del decreto impropriamente chiamato “Salva banche”. Erano certamente gli istituti di credito in condizioni peggiori a causa dei crediti ormai inesigibili presso una miriade di piccole imprese del territorio che con la crisi economica non avevano potuto rispettare le scadenze.

Salva Banche, 200 miliardi di sofferenze bancarie in Italia

Se questi erano i casi più acuti, non sono certo gli unici, tuttavia. L’intero sistema italiano delle piccole e medie imprese vive dal 2008 momenti spesso drammatici, che si sono riflettuti nella mancata restituzione dei tanti crediti che le banche hanno concesso, sia per progetti di investimento che non hanno visto buon fine, sia spesso solo per pagare gli stipendi.

Anche se non si è verificata quella bolla gigantesca di credito al consumo o per l’acquisto di immobili per i privati che si è vista in Inghilterra, USA, Irlanda, Spagna, forse è accaduto qualcosa più grave nel nostro Paese: sono state le aziende a essere coinvolte, ed essendo il nostro il Paese con la maggiore proporzione di piccole e micro imprese l’esito è stato fatale per moltissimi, di conseguenza a dispetto di quanto ci è stato detto per anni la crisi in Italia è stata forse anche peggiore, proprio perchè ha colpito la struttura produttiva, ha minato non singoli consumatori, ma realtà complesse, distruggendo tessuto produttivo, capitale umano, produttività, in sostanza il potenziale di crescita che servirebbe poi per fare rinascere lo stesso sistema che in molte aree è proprio collassato.

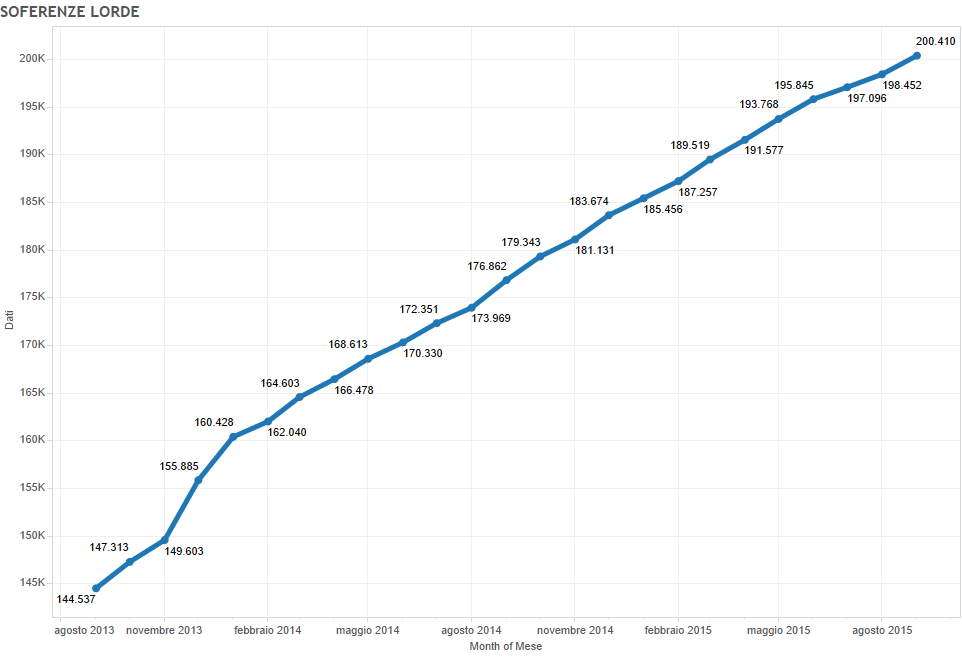

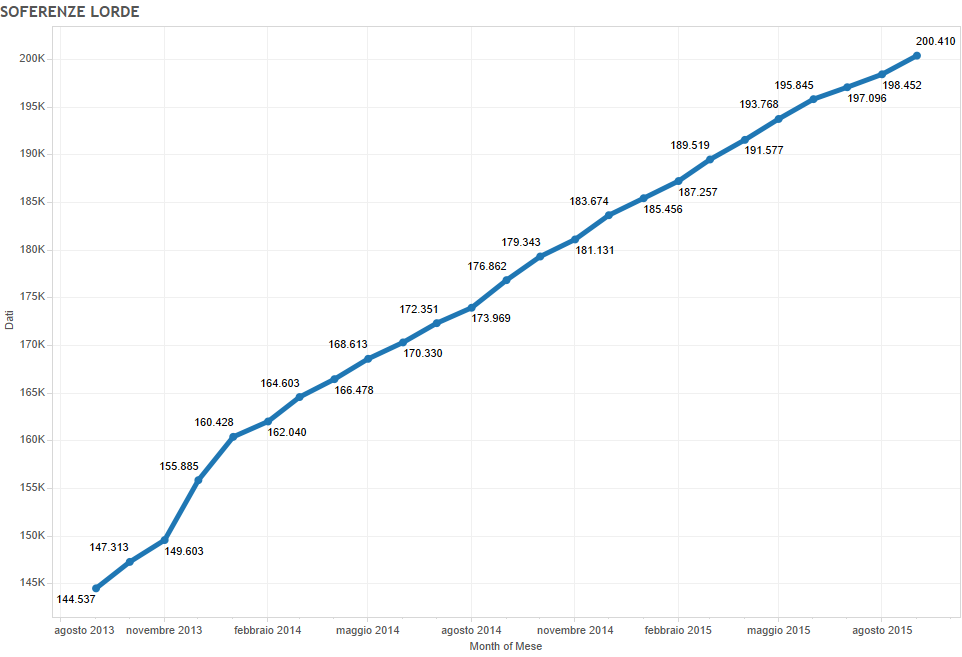

E non è finita, di mese in mese le sofferenze lorde (al lordo delle svalutazioni di questi crediti), continuano a salire.

Hanno raggiunto i 200 miliardi, e sfondato a settembre il muro del 20% del capitale delle banche, con il 21,49%.

La ripresa economica, peraltro piena di incognite, quindi non sembra fermare questo trend, sembra che sia ormai un fattore indipendente, da qui la forte preoccupazione degli operatori del settore, soprattutto perchè alla fine queste sofferenze diventano perdite che devono venire compensate con aumenti di capitale, che rendono più difficile quella che dovrebbe essere l’attività principale delle banche, ovvero finanziare il sistema con crediti

Salva Banche, sofferenze ed Europa, le regole diventano più severe

Dopo la crisi delle bolle creditizie le regole europee sono man mano divenute più stringenti, la BCE con Basilea 3 ha imposto un fattore del 13% per la concessione di prestiti, ovvero i nuovi requisiti di capitale prevedono che il capitale di una banca debba essere almeno il 13% dell’ammontare totale di crediti concessi. L’Italia ha chiesto una deroga, ovvero che rimanga la vecchia regola dell’8%, ma anzi, per le banche sistemiche, quelle con rilevanza internazionale (come Unicredit o Intesa nel caso italiano) si sale al 16,5%, il che vuol dire, come spiega l’Espresso, che se il capitale di una banca è 100 con l’8% si può concedere 1250 di credito, con la regola del 13% questi diventano 950, e con il 16,5% solo 606, meno della metà.

E anche la definizione di sofferenza bancaria cambia, perchè ora è d’obbligo per la BCE considerare anche le “sofferenze probabili”, non ancora materializzati, ma che si vedono all’orizzonte viste le performances del debitore.

E dal 2018 vi saranno anche le “sofferenze attese”, ovvero quelle previste sulla base dell’andamento della congiuntura e di conseguenza del rischio bancario.

Il risultato sarà lo stesso: più accantonamenti e meno credito.

Naturalmente non è la BCE che è cattiva, si tratta di evitare quelle crisi bancarie devastanti che in quasi tutta Europa, non in Italia, sono state risolte con soldi pubblici, nel caso spagnolo con soldi pubblici europei, con le conseguenze di grandi aumenti del debito pubblico. Il punto è quindi quello di evitare che si ripetano bolle o che crisi interne di produttività come quelle italiane si trasmettano al sistema bancario, vero e proprio sistema circolatorio dell’economia.

Salva Banche, 1 trilione di euro le sofferenze in Europa, ma l’Italia è tra le peggiori

Il problema è europeo, certo, e ammonta a circa 1300 miliardi l’ammontare totale dei “not performing loans” ovvero dei crediti poco o non esigibile, le sofferenze bancarie insomma, ma se a livello europeo questi prestiti sono il 6% del totale (10% non considerando prestiti a istituzioni finanziarie), l’Italia è prima tra i grandi Paesi con il 16,7%, cosa che conta di più del 49,7% della piccolissima Cipro, prima in assoluto.

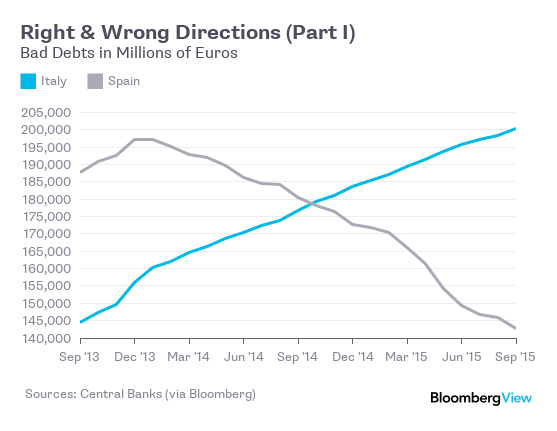

Il problema dell’Italia è che non si vede un’inversione di rotta, soprattutto rispetto a quanto accade in altre economie in crisi, in primis la Spagna. Bloomberg parla di “Right & wrong directions” paragonando le curve delle sofferenze bancarie e nel Paese iberico:

E’ evidente il confronto, da due anni in Spagna calano e in Italia aumentano in modo inesorabile.

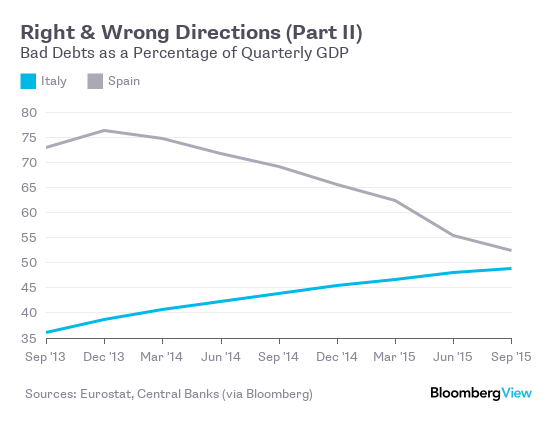

La Spagna è più piccola dell’Italia, certo, non si possono solo osservare i dati assoluti, ma la differenza si vede anche in percentuale, nel Paese iberico a settembre ancora la quota di sofferenze sul PIL era superiore alla nostra, ma la differenza si era ridotta a meno del 5% mentre due anni fa era del 35!

Questo mostra come ripresa e problemi finanziari siano intimamente legati e la crescita a più del 3% della Spagna fa impallidire quella italiana degli zero virgola e si ripercuote chiaramente sulla minore o maggiore gravità anche delle sofferenze.

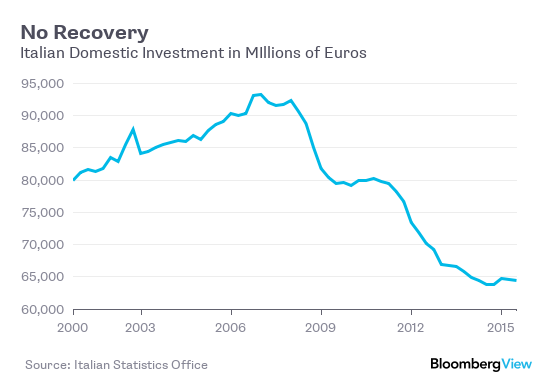

Come causa e allo stesso tempo effetto del peso dei crediti non esigibili vi è infatti il nodo centrale di ogni ripresa, gli investimenti, che non vedono nel 2015 molti segnali di ripresa e ci metteranno moltissimo a recuperare quel livello di 90 miliardi che era stato toccato nel 2007-2008 e rispetto al quale si è perso 25 miliardi con la crisi.

I problemi delle banche certamente non aiutano in tutto ciò, il credito è il motore degli investimenti, che sono il motore della ripresa, checchè ne pensino coloro per cui conta solo la domanda e “i soldi nelle tasche degli italiani” e finchè i prestiti non potranno riprendere ad essere erogati in modo sufficiente, sarà sempre dura raggiungere i nostri vicini europei e superare gli zero virgola.