“Fiscal drag”: cos’è, chi ci guadagna

Il Decreto Legge 384/1992, convertito in Legge 438/1992, ha segnato un passo epocale per milioni di contribuenti, modificando la gestione del fiscal drag dell’IRPEF rispetto a quanto previsto nel Decreto Legge 69/1989 (convertito in Legge 154/1989).

Secondo la normativa del 1992, infatti, l’adeguamento automatico di aliquote e detrazioni al tasso di inflazione si ritrovava ad essere azzoppato. L’articolo 9 comma 1 del decreto recita infatti:

Le disposizioni dei commi 1 e 2 dell’articolo 3 del decreto-legge 2 marzo 1989, n. 69, convertito, con modificazioni, dalla legge 27 aprile 1989, n. 154, si applicano limitatamente alle detrazioni di imposta e ai limiti di reddito previsti negli articoli 12 e 13 del testo unico delle imposte sui redditi, approvato con decreto del Presidente della Repubblica 22 dicembre 1986, n. 917.

Scompare quindi il ritocco automatico alle aliquote.

Questo significa che una persona il cui reddito aumenta di un valore pari all’inflazione e così facendo supera il valore di un’aliquota si ritrova a dover pagare più tasse senza avere avuto nessun incremento del suo reale potere d’acquisto, proprio perché le aliquote IRPEF smettono di essere automaticamente adeguate al valore dell’inflazione. Questo fenomeno è chiamato per l’appunto fiscal drag, o drenaggio fiscale.

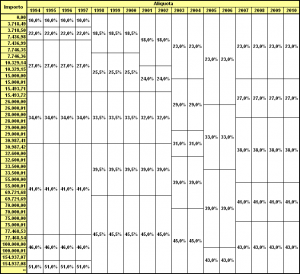

Nel corso degli anni si sono succedute svariate riforme fiscali che hanno più volte rivoluzionato gli scaglioni IRPEF, esemplificato nella tabella seguente. I valori precedenti al 2002 sono convertiti in euro secondo il cambio 1 € = 1.936,27 £. I limiti degli scaglioni sono riferiti alla valuta corrente per ciascun anno.

Lo scopo di questa analisi è tentare di scoprire se, quanto e per quali fasce di reddito vi sia stata una restituzione del fiscal drag ai contribuenti.

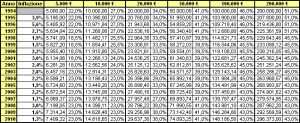

Per avere i valori di inflazione mi sono servito del sito www.rivaluta.it, ed il risultato è la seguente tabella:

Nella medesima tabella viene mostrata la rivalutazione di alcuni importi campione nel corso degli anni, mostrando di fianco la relativa aliquota.

Occorre naturalmente premettere che, utilizzando particolari combinazioni di importi, si possono ottenere risultati in grado di dimostrare qualsiasi teoria sul tema.

Trovo però che alcune tendenze siano assolutamente generali.

Le cifre a cui farò riferimento, salvo indicazioni specifiche, sono quelle rivalutate al 2010.

[ad]Le fasce più povere della popolazione (prime due colonne) sono state sufficientemente tutelate in termini di restituzione del fiscal drag, con un’armonizzazione all’aliquota del 23% che ha comportato maggiori oneri per i redditi intorno ai 7.000 euro e minori oneri per quelli intorno ai 15.000 euro.

I redditi più alti, quelli che possiamo situare dai 100.000 euro in su, hanno inoltre visto una costante e continua diminuzione delle imposte, specie per quei redditi che partivano nel 1994 da un’aliquota del 51%.

Per i redditi intermedi è da segnalare il curioso caso di una fascia di reddito che negli ultimi anni ha visto costantemente salire le proprie aliquote: nel 2005 i redditi tra 26.000 e 29.000 euro dell’epoca si sono visti balzare dal 29% al 33%, mentre nel 2007 analoga sorte è toccata a quelli tra 28.000 e 33.500 euro, passati dal 33% al 38%.

La terza colonna della tabella evidenzia nel dettaglio il fenomeno

L’analisi rivela quindi come le continue evoluzioni degli scaglioni, che in teoria avrebbero dovuto mantenere la funzione di restituzione del fiscal drag, nel corso degli anni abbiano penalizzato in maniera corposa una parte consistende del cosiddetto ceto medio, le fasce di reddito più popolate della scala sociale italiana, a favore soprattutto dei ricchi e dei super-ricchi.

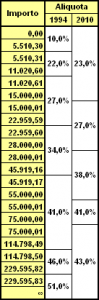

Per concludere, credo sia esplicativa la tabella a lato, che mostra quali sarebbero le aliquote IRPEF attuali se gli scaglioni del 1994 fossero stati riattualizzati secondo l’inflazione, e mettendoli a confronto con le aliquote in vigore.

(per continuare la lettura cliccare su “2”)